- Pengarang Stanley Ellington [email protected].

- Public 2023-12-16 00:18.

- Terakhir diubah 2025-01-22 16:02.

A beta koefisien adalah ukuran volatilitas, atau resiko yang sistematis , dari saham individu dibandingkan dengan yang tidak sistematis mempertaruhkan dari seluruh pasar. Dalam istilah statistik, beta mewakili kemiringan garis melalui regresi titik data dari pengembalian saham individual terhadap pasar.

Jadi, mengapa beta risiko sistematis?

Beta dan Volatilitas Beta adalah ukuran volatilitas saham dalam kaitannya dengan pasar. Ini mengukur eksposur mempertaruhkan saham atau sektor tertentu dalam kaitannya dengan pasar. A beta dari 1 menunjukkan bahwa portofolio akan bergerak ke arah yang sama, memiliki volatilitas yang sama dan sensitif terhadap resiko yang sistematis.

Juga, apa yang dimaksud dengan risiko sistematis? Resiko yang sistematis mengacu kepada mempertaruhkan melekat pada seluruh pasar atau segmen pasar. Resiko yang sistematis , juga dikenal sebagai "tidak dapat didiversifikasi" mempertaruhkan ,” “volatilitas” atau “pasar mempertaruhkan ,” mempengaruhi pasar secara keseluruhan, bukan hanya saham atau industri tertentu.

Mempertimbangkan hal ini, apa itu risiko beta?

Risiko beta adalah probabilitas bahwa hipotesis nol palsu akan diterima oleh uji statistik. Ini juga dikenal sebagai kesalahan Tipe II atau konsumen mempertaruhkan . Penentu utama jumlah risiko beta adalah ukuran sampel yang digunakan untuk pengujian. Secara khusus, semakin besar sampel yang diuji, semakin rendah risiko beta menjadi.

Apa saja contoh risiko sistematis?

Sekarang Anda akan melihat 9 contoh untuk risiko sistematis

- 1 Perubahan Hukum.

- 2 Reformasi Pajak.

- 3 Kenaikan Suku Bunga.

- 4 Bencana Alam (Gempa Bumi, Banjir, dll)

- 5 Ketidakstabilan Politik dan Pelarian Modal.

- 6 Perubahan Kebijakan Luar Negeri.

- 7 Perubahan Nilai Mata Uang.

- 8 Kegagalan Bank (misalnya Krisis Hipotek 2008)

Direkomendasikan:

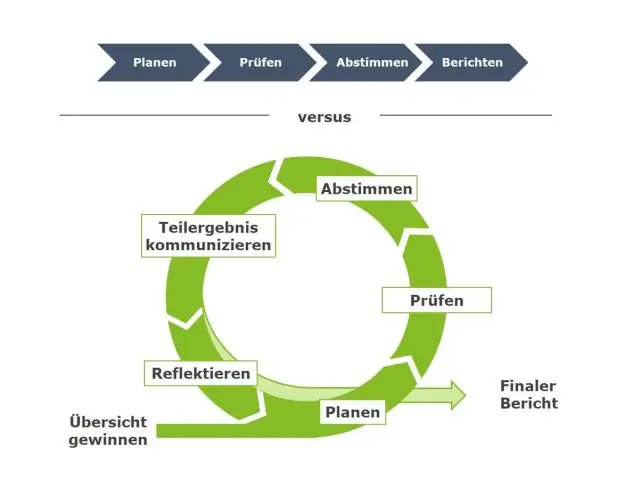

Apa itu manajemen risiko tangkas?

Manajemen Risiko Agile mengacu pada cara proyek tangkas mengelola risiko. Kerangka kerja komprehensif untuk proyek prediktif, seperti standar Institut Manajemen Proyek, menyarankan sejumlah proses, alat, dan teknik untuk mengelola risiko proyek

Apa perbedaan antara risiko residual dan risiko kontingensi?

Risiko sekunder adalah risiko yang muncul sebagai akibat langsung dari penerapan respons risiko. Di sisi lain, risiko residual diharapkan tetap ada setelah respons risiko yang direncanakan telah diambil. Rencana kontinjensi digunakan untuk mengelola risiko primer atau sekunder. Rencana fallback digunakan untuk mengelola risiko residual

Apa itu risiko dan eksposur valuta asing?

Eksposur valuta asing mengacu pada risiko yang dilakukan perusahaan ketika melakukan transaksi keuangan dalam mata uang asing. Semua mata uang dapat mengalami periode volatilitas tinggi yang dapat mempengaruhi margin keuntungan jika tidak ada strategi yang sesuai untuk melindungi arus kas dari fluktuasi mata uang yang tiba-tiba

Apa itu daftar periksa risiko?

Daftar periksa manajemen risiko adalah alat yang akan memungkinkan Anda untuk membuat daftar semua item yang diperlukan yang Anda dan semua pemangku kepentingan proyek lainnya ketahui dalam kaitannya dengan pengelolaan risiko proyek

Apa perbedaan antara identifikasi risiko dan penilaian risiko?

Perbedaan utama adalah bahwa identifikasi risiko dilakukan sebelum penilaian risiko. Identifikasi Risiko memberi tahu Anda apa risikonya, sementara penilaian risiko memberi tahu Anda bagaimana risiko akan memengaruhi tujuan Anda. Alat dan teknik yang digunakan untuk mengidentifikasi risiko dan menilai risiko tidak sama